Ипотека под 20% в 2026 году выглядит пугающе — особенно если рассматривать покупку квартиры не для собственного проживания, а как инвестицию. На первый взгляд кажется, что при такой ставке любая математика перестаёт сходиться.

Но реальность сложнее. В сильных локациях Москвы даже ипотека под 20% может быть осознанным инвестиционным решением, если понимать, где вы теряете деньги, а где можете выиграть.

В этой статье разберём реальный кейс квартиры у метро Черкизовская, посчитаем ипотеку, аренду, переплату и покажем рабочие стратегии, которые позволяют превратить дорогую ипотеку в управляемый инструмент.

Квартира:

1-комнатная, 38,4 м²

Цена: 17 806 080 ₽

463 700 ₽ за м²

Готовая отделка от застройщика

Без мебели

Метро Черкизовская, Москва — 6 минут пешком

Аренда:

Потенциальная ставка: ≈ 80 000 ₽ в месяц

Ипотека:

Срок: 25 лет

Ставка: 19,99–20,39%

Первоначальный взнос: от 20,1%

Застройщика намеренно не указываем — в этом материале важна экономика сделки, а не конкретный проект.

Метро Черкизовская — это:

старая Москва, а не Новая территория

стабильный и платёжеспособный спрос на аренду

высокая ликвидность 1-комнатных квартир

минимальный риск длительных простоев

Именно такие районы последними падают и первыми восстанавливаются в кризисы.

Поэтому при анализе ипотеки под 20% ключевой вопрос — не “сколько процентов”, а “где именно находится объект”.

Фото: чат GPT

Фото: чат GPT

При цене 17,8 млн ₽ и первоначальном взносе около 20%:

сумма кредита ≈ 14,2 млн ₽

срок — 25 лет

ставка — около 20%

≈ 235 000–250 000 ₽ в месяц

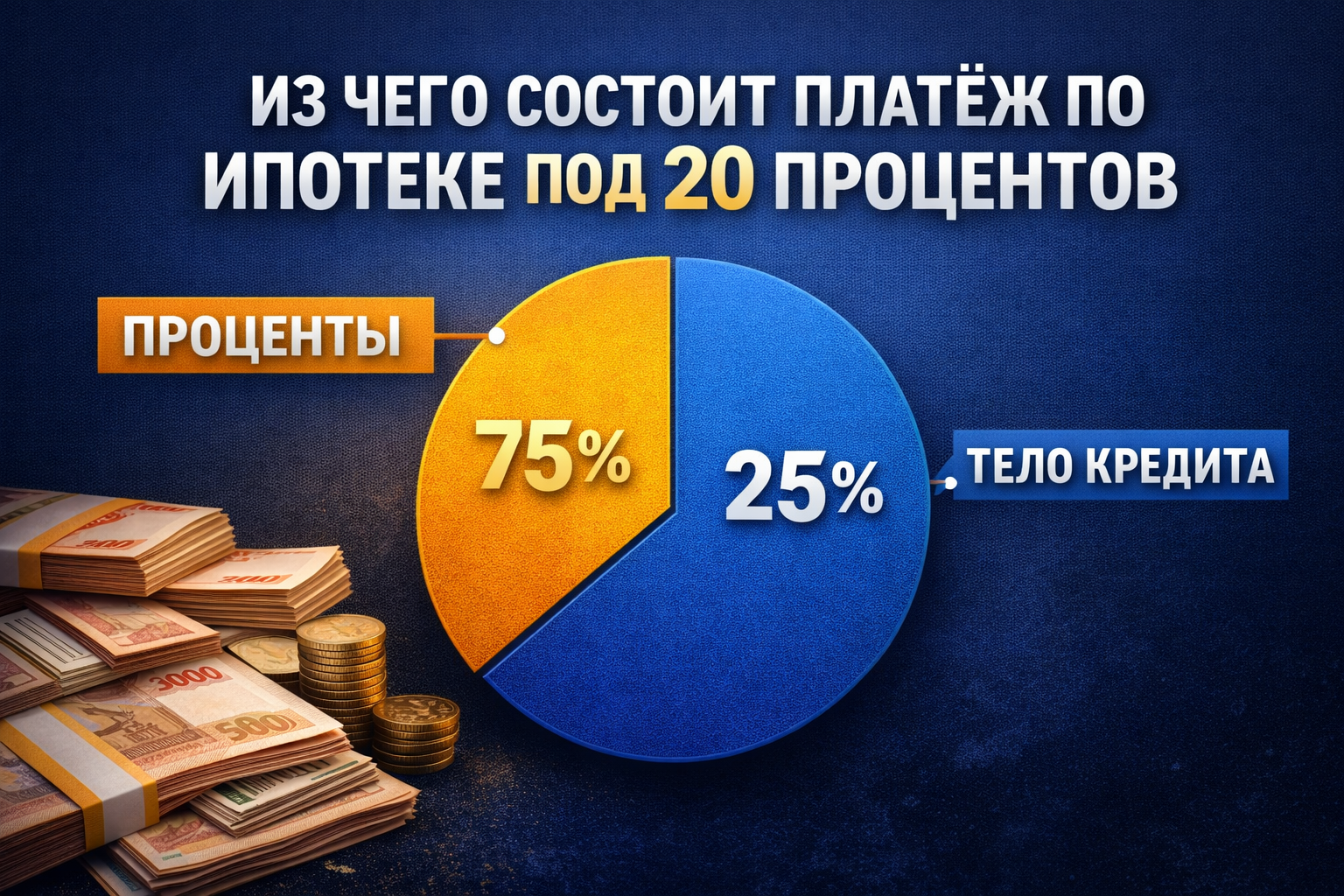

В первые годы:

70–80% платежа — это проценты

тело кредита уменьшается крайне медленно

Это нормальная аннуитетная математика, но именно она делает длинные кредиты под высокую ставку особенно дорогими.

Фото: чат GPT

Фото: чат GPT

Если платить строго по графику:

общая сумма выплат может превысить 45–50 млн ₽

переплата — более 30 млн ₽

Фактически вы платите банку сумму, сопоставимую со второй такой же квартирой.

И здесь многие делают вывод:

«Такая ипотека всегда невыгодна» — но это упрощение.

Ипотека под 20% — не стартовая точка, а крайний сценарий.

Перед тем как фиксировать такую ставку на 25 лет, важно проверить все альтернативы входа в сделку.

Рассрочки от застройщиков

В 2026 году многие проекты предлагают:

рассрочку на 12–36 месяцев

минимальный или нулевой процент

фиксацию цены без удорожания

Это позволяет:

переждать период высоких ставок

сохранить гибкость

позже перейти на ипотеку на более выгодных условиях

Льготные и комбинированные программы

Даже если объект не подпадает под семейную ипотеку, иногда доступны:

временные банковские акции

корпоративные субсидии

смешанные схемы «рассрочка + ипотека»

Ошибка многих покупателей — сразу брать рыночную ставку, не проверив весь спектр возможностей.

Фото: чат GPT

Фото: чат GPT

80 000 ₽ × 12 = 960 000 ₽ в год

мебель (разово): 400–600 тыс ₽

простой: 5–10% в год

налог (НДФЛ / самозанятость)

мелкий ремонт и обслуживание

≈ 55 000–65 000 ₽ в месяц

Важно сразу признать:

аренда не покрывает ипотечный платёж при ставке 20%.

При высокой ставке:

арендатор не «покупает вам квартиру»

вы дотируете ипотеку из собственного дохода

первые годы инвестиция выглядит убыточной

Но это не означает провал стратегии, если у вас есть план.

Фото: чат GPT

Фото: чат GPT

Ставка 20% — не навсегда.

Исторически такие периоды длятся ограниченное время.

Задача инвестора:

купить объект в сильной локации

удержать его 2–5 лет

дождаться снижения ставок

Даже снижение до 12–14% кардинально меняет экономику кредита.

При высокой ставке досрочное погашение работает особенно эффективно.

Правило простое:

всегда уменьшать срок, а не платёж

Даже умеренные досрочные взносы:

резко снижают переплату

уменьшают зависимость от ставки

Подробную механику досрочного погашения мы разбирали здесь:

👉 читаем тут

Принцип тот же — цена ошибки лишь выше.

Аренда в Москве:

исторически растёт быстрее официальной инфляции

особенно в пешей доступности от метро

Через 3–5 лет:

80 000 ₽ могут превратиться в 100–120 тыс ₽

относительная нагрузка ипотеки снизится

Одна из главных ошибок — считать ставку 20% постоянной на весь срок.

На практике:

реальный горизонт такой ипотеки — 2–5 лет

дальше следует рефинансирование

Снижение ставки даже на несколько пунктов:

уменьшает платёж

снижает переплату

повышает инвестиционную привлекательность объекта

Важно готовиться к рефинансированию заранее:

не допускать просрочек

поддерживать хорошую кредитную историю

делать досрочные платежи

Любая инвестиция должна иметь план выхода:

продажа после снижения ставок

фиксация роста цены

перекладка капитала

Покупка без сценария выхода — это не инвестиция, а ставка вслепую.

✔️ стабильный высокий доход

✔️ сильная локация

✔️ подушка безопасности

✔️ план досрочного погашения

✔️ горизонт владения 5–7 лет

❌ если аренда — единственный источник выплат

❌ если нет финансового запаса

❌ если планируется быстрая продажа

❌ если ипотека критически нагружает бюджет

Ипотека под 20% — это не инвестиция “по умолчанию”.

Но в сильной локации, с рассрочкой на входе, досрочным погашением и последующим рефинансированием она может стать рабочей стратегией даже в 2026 году.

Ключ — не ставка, а контроль сценариев.

Материал носит информационно-аналитический характер и не является финансовой рекомендацией. Все расчёты приведены для примера. Перед принятием решений рекомендуется провести индивидуальный анализ и проконсультироваться со специалистами.

Выгодно ли брать ипотеку под 20% в 2026 году?

Выгода зависит от локации, стратегии досрочного погашения и возможности рефинансирования.

Можно ли закрыть такую ипотеку раньше срока?

Да, при регулярных досрочных платежах и снижении ставки через рефинансирование.

Покрывает ли аренда ипотеку?

Нет, при ставке 20% аренда обычно покрывает лишь часть платежа.

Реклама: adv@mapestate.ru

Редакция: info@mapestate.ru